IFU SAS : à quoi sert cette déclaration ?

L’IFU SAS est à déposer pour le 15 février de chaque année (Attention : l’Administration ne va pas vous le réclamer).

NB : un délai supplémentaire jusqu’au 22 février est toutefois accordé cette année.

Il faut en outre en remettre un double à chaque associé concerné, pour qu’il le conserve à l’appui de sa propre déclaration de revenus.

Le nom officiel de cette déclaration est la « Déclaration récapitulative des opérations sur valeurs mobilières et revenus de capitaux mobiliers ». Mais elle est couramment appelée IFU (ou Imprimé Fiscal Unique).

L’IFU SAS a pour but de permettre à l’Administration fiscale de savoir qui a perçu des revenus de capitaux l’année précédente (dividendes ou intérêts) et combien. Elle lui permet aussi de préremplir les déclarations de revenus des personnes concernées par ce type de revenus.

Elle doit être produite par toute SAS ou SASU qui relève de l’impôt sur les sociétés et qui a versé des dividendes à ses associés ou à son associé unique en 2022 (quelle que soit la date de clôture de leur exercice), ainsi que par toute SAS ou SASU, qu’elle relève de l’impôt sur les sociétés ou de l’impôt sur le revenu, qui a versé en 2022 des intérêts à ses associés (ou à son associé unique) pour leurs apports en compte courant d’associé.

L’IFU SAS doit obligatoirement être déposé par internet

L’IFU SAS doit être produite pour chaque associé bénéficiaire de dividendes ou d’intérêts sur compte courant d’associé en 2022.

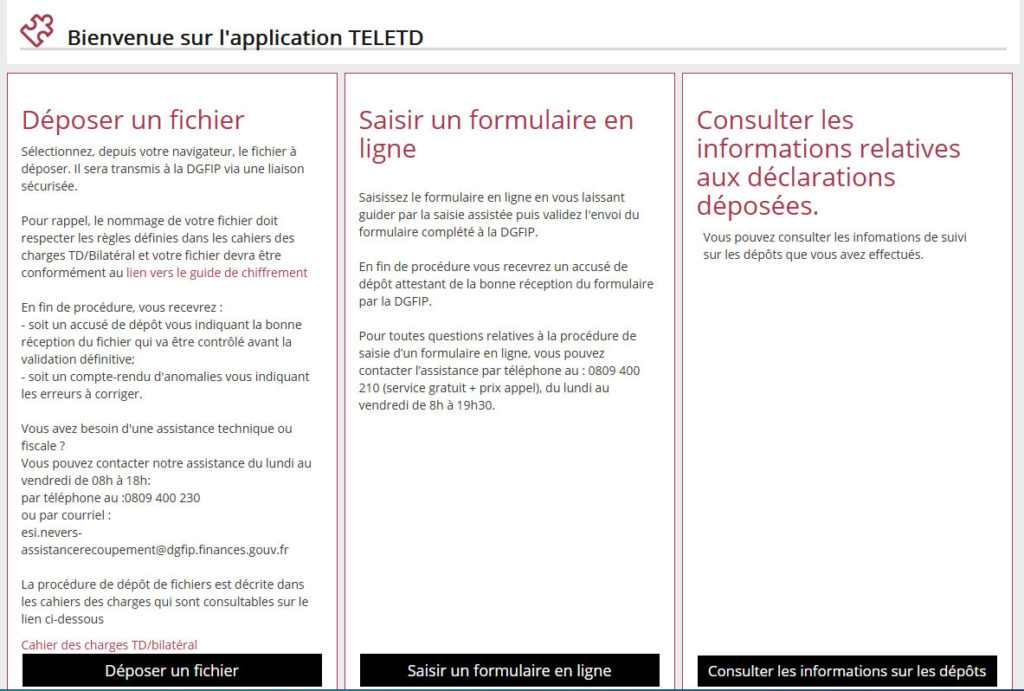

Mais quel que soit le nombre de bénéficiaires ou le montant global des revenus déclarés, elle doit obligatoirement être déposée par internet, via le service « Tiers déclarants » accessible à partir du compte professionnel de votre société sur le site impots.gouv.fr, dans le cadre « Déclarer ».

Attention : si ce service n’apparaît pas sur votre compte, vous devez y adhérer, via « Gérer les services » dans le cadre « Mon espace » de votre page d’accueil, puis en cliquant sur « Adhérer aux services en ligne ».

Voici comment remplir le formulaire n° 2561 facilement :

Etape 1 : cliquer sur « Saisir un formulaire en ligne »

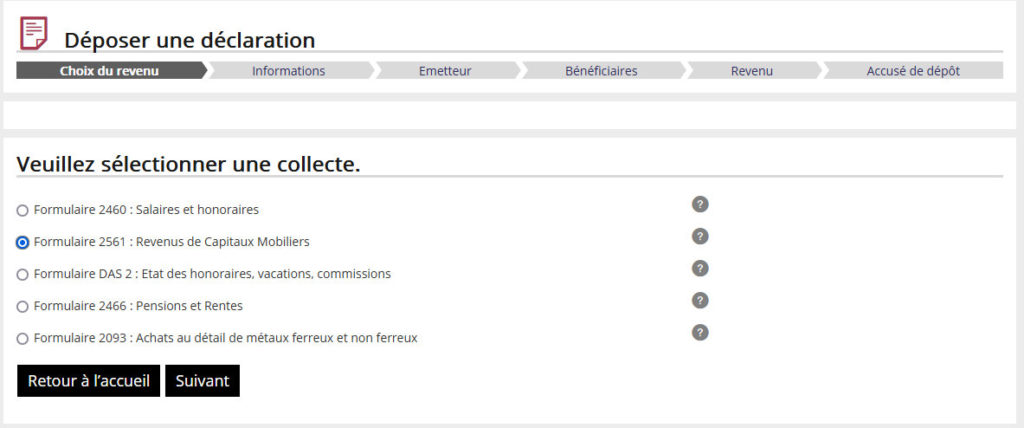

Etape 2 : Sélectionner Formulaire 2561 : Revenus de capitaux mobiliers

Etape 3 : Importation d’un fichier, sélectionner « non »

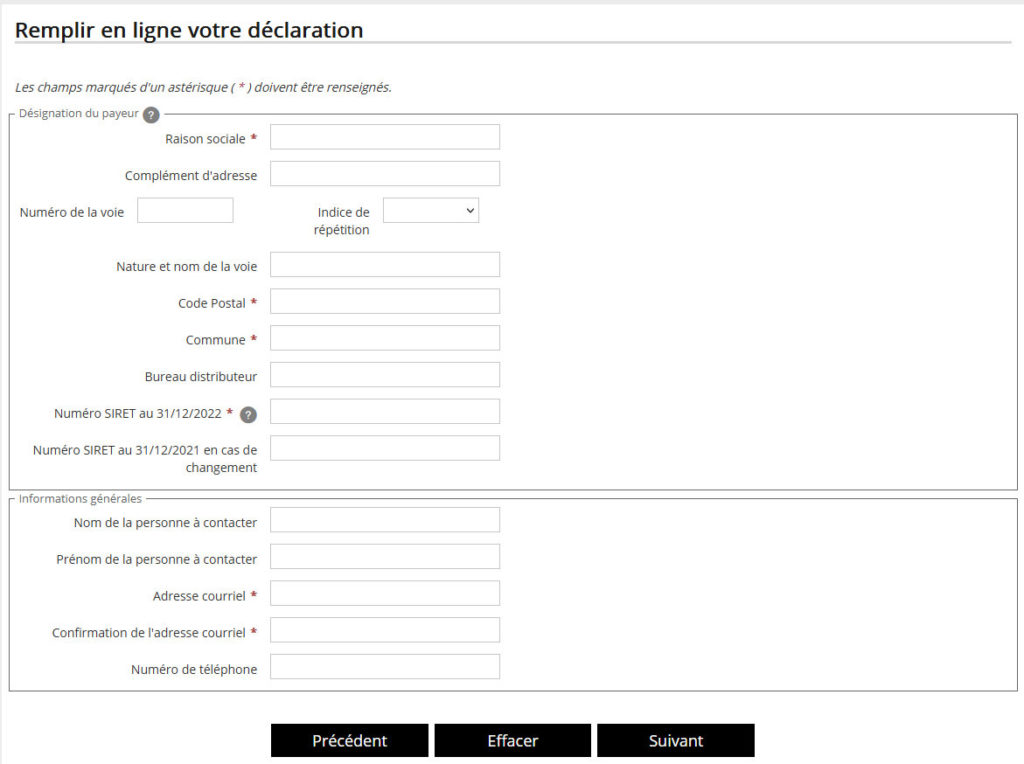

Etape 4 : compléter les informations concernant votre société

Etape 5 : Compléter les informations relative à l’associé pour laquelle la déclaration est établie

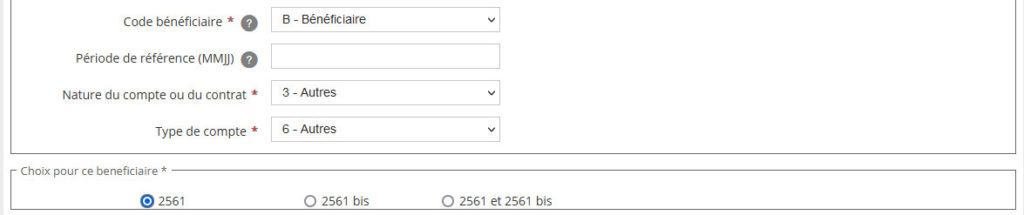

A la ligne « Code Bénéficiaire », sélectionner : B – Bénéficiaire

A la ligne « Nature du compte ou du contrat », sélectionner : 3 – Autres

A la ligne « Type de compte », sélectionner : 6 – Autres

N’oubliez pas enfin de cocher « 2561 » en bas de page.

Rappel : le formulaire 2561 bis est réservé à la déclaration des plans d’épargne retraite, des fonds salariaux, des sociétés de capital risque, des fonds commun de placement à risques, et de diverses opérations boursières.

Etape 6 : Déclarer les sommes versées à l’associé

Déclaration des dividendes

Dans le cas général, il convient de déclarer pour chaque associé le montant brut des dividendes perçus, ainsi que la part de ces dividendes qui a été amputée des prélèvements sociaux de 17,2 %, et celle qui a été amputée du prélèvement fiscal de 12,8 %.

Déclaration du montant brut des dividendes perçus

Lorsqu’ils sont éligibles à l’abattement de 40 %, les dividendes versés à l’associé doivent être déclarés, pour leur montant brut (c’est-à-dire avant déduction des prélèvements sociaux et de l’éventuel prélèvement fiscal de 12,8 %) dans la zone AY du formulaire.

En revanche, les dividendes non éligibles à l’abattement de 40 % (plus rares) doivent être inscrits dans la zone AZ.

Attention : déclarer à tort que des revenus ne sont pas éligibles à l’abattement de 40 % est sanctionné par une amende égale à 50 % de ces revenus, amende qui est plafonnée toutefois à 750 € par déclaration.

Déclaration du Prélèvement fiscal de 12,8 %

Lors de leur versement, les dividendes doivent faire l’objet d’une retenue à la source de 12,8 % de leur montant brut (sauf cas de dispense).

Ce prélèvement ne constitue pas un « prélèvement libératoire » mais un acompte sur l’impôt sur le revenu, c’est-à-dire un crédit d’impôt.

Son montant ne doit donc pas être déclaré à la ligne BP du formulaire, mais à la ligne AD « Crédit d’impôt prélèvement » (vers la fin du formulaire). Le cas échéant, il doit être ajouté aux autres sommes figurant déjà dans cette case.

Déclaration des Prélèvements sociaux de 17,2 %

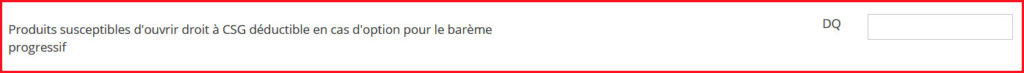

Dès lors que les prélèvements sociaux auxquels les sommes déclarées à la ligne AY (dividendes et assimilés) ont bien été déduits par la société, ces sommes (et non pas les prélèvements eux-mêmes) devront également être mentionnées, toujours pour leur montant brut, dans la zone DQ.

Exemple récapitulatif : un dividende de 1.000 € a été distribué en 2022 avec une retenue à la source des prélèvements sociaux (172 €) et du prélèvement fiscal (128 €). La somme perçue s’est donc élevée à 700 €. Il convient de reporter 1.000 € à la fois dans la case AY et dans la case DQ, et 128 € dans la case AD.

Toutefois, s’agissant des associés qui sont affiliés à la CIPAV et qui, à ce titre, sont redevables de cotisations sur leurs dividendes, seule la part des dividendes qui a été soumise aux prélèvements sociaux de 17,2 % doit être portée dans la case DQ.

Celle en revanche qui a été soumise aux cotisations sociales des non salariés doit être portée dans la case BS.

Dividendes versés hors de France

Les dividendes versés hors de France sont en principe soumis à une retenue à la source. La base de cette retenue doit donc être déclarée en zone BN et le montant de la retenue en zone BP.

Déclaration des intérêts sur les comptes courants d’associés

Comme pour les dividendes, il convient de déclarer pour chaque associé le montant brut des intérêts perçus, la part de ces intérêts qui a été amputée des prélèvements sociaux de 17,2 %, et celle qui a été amputée du prélèvement fiscal de 12,8 %.

Déclaration du montant brut des intérêts perçus

Le montant brut des intérêts (avant déduction des prélèvements) doit être déclaré dans la zone AR du formulaire.

Déclaration du Prélèvement fiscal de 12,8 %

Lors de leur versement, les intérêts doivent faire l’objet d’une retenue à la source de 12,8 % de leur montant brut (sauf cas de dispense).

Ce prélèvement ne constitue pas un « prélèvement libératoire » mais un acompte sur l’impôt sur le revenu, c’est-à-dire un crédit d’impôt.

Son montant doit donc être porté à la ligne AD « Crédit d’impôt prélèvement » (vers la fin du formulaire). Le cas échéant, il doit être ajouté aux autres sommes figurant déjà dans cette case.

Déclaration des Prélèvements sociaux de 17,2 %

Dès lors que les prélèvements sociaux auxquels les sommes déclarées à la ligne AR ont bien été déduits par la société, ces sommes (et non pas les prélèvements eux-mêmes) devront également être mentionnées, toujours pour leur montant brut, dans la zone DQ.

Exemple : un intérêt de 1.000 € a été distribué en 2022 avec une retenue à la source des prélèvements sociaux (172 €) et du prélèvement fiscal (128 €). La somme perçue s’est donc élevée à 700 €. Il convient de reporter 1000 € à la fois dans la case AR et dans la case DQ, et 128 € dans la case AD.

Toutefois, s’agissant des associés qui sont affiliés à la CIPAV et qui, à ce titre, sont redevables de cotisations sur leurs intérêts, seule la part qui a été soumise aux prélèvements sociaux de 17,2 % doit être portée dans la case DQ.

Celle en revanche qui a été soumise aux cotisations sociales doit être portée dans la case BS.

Etape 7 : Ajouter un bénéficiaire

Si plusieurs associés ont perçu des dividendes ou des intérêts, une déclaration doit être établie pour chaque associé. Dans ce cas donc, cliquer sur « Ajouter un bénéficiaire ».

Etape 8 : avant validation, n’oubliez pas de récupérer le formulaire 2561 ter à remettre à chaque associé

En application du Code général des impôts (art. 242 ter), les sociétés doivent remettre à leurs associés un état reprenant les informations transmises à l’Administration par l’IFU. Il s’agit en fait du troisième volet de cette déclaration, l’imprimé qui porte le n° 2561 ter.

Ce document est automatiquement rempli par l’application, à partir des informations que vous avez portées dans le formulaire n° 2561.

Pensez toutefois à le télécharger avant de valider définitivement votre déclaration. Après cette validation, vous ne pourrez plus le faire.

Il devra ensuite être remis à l’associé concerné, et ceci dans un délai compatible avec la date de souscription de sa propre déclaration de revenus.